2017年1月から始めたiDeCo(イデコ)の投資結果のご報告。

2017年1月から始めたiDeCo(イデコ)の投資結果が送付されてきました。

2017年1月よりiDeCo(イデコ)を始めました。毎月の投資金額は12,000円になります。それを3年間続けた結果です。ただ、60歳まで引き出しは出来ません。

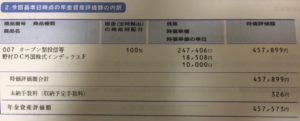

投資商品は、

・野村DC外国株式インデックスファンド・MSCI-KOKUSAI

になります。ベンチマークはMSCI世界株式(除く日本・配当込み)になります。海外の株式を主要投資対象としており十分に分散が利いている商品になります。

投資成績は、

・評価額 = 457,573円

・運用金額 = 391,126円

・評価損益 = 66,447円

となりました。

個人型確定拠出年金「iDeCo(イデコ)」を行っていない人は老後資金のためにも始めるべきです。

個人型確定拠出年金「iDeCo(イデコ)」を行っていない方は是非、始めてみることをおすすめします。60歳になるまでは引き出すことが出来ないというデメリットはありますが長期分散投資を行うには最適です。また、節税などのメリットもありますのでご紹介します。

個人型確定拠出年金「iDeCo(イデコ)」とは

個人型確定拠出年金「iDeCo(イデコ)」とは、

自分で作る年金制度

のことです。

毎月一定の金額を積み立て(積立額には上限があります。)、各金融期間によって用意された定期預金・保険・投資信託といった金融商品に投資して自分で運用していきます。60歳以降に年金または一時金で受け取ることが可能です。※60歳になるまで、引き出すことはできません。

個人型確定拠出年金「iDeCo(イデコ)」を活用出来る人は

日本在住の20歳以上60歳未満の方であれば、原則誰でも始めることが可能です。ただ、投資金額には人それぞれ上限金額が設定されています。

| 職業 | 上限金額 |

| 公務員 | 月額1万2000円 |

| 会社員(企業年金あり) | 月額1万2000円・2万円

(企業年金の種類により違います) |

| 会社員(企業年金なし) | 月額2万3000円 |

| 専業主婦(夫) | 月額2万3000円 |

| 自営業 | 月額6万8000円※ |

※ 国民年金基金や付加保険料と合わせて6万8000円が限度となります。

私の場合は会社員で(企業年金あり)になるので上限金額いっぱいの12,000円を投資してます。

個人型確定拠出年金「iDeCo(イデコ)」の最大のメリットは税制優遇にあります。

個人型確定拠出年金「iDeCo(イデコ)」こんな税制優遇メリットがあります

・積立金額すべて「所得控除」の対象で、所得税・住民税が節税できる。

・運用で得た定期預金利息や投資信託運用益が「非課税」となる。

・受け取るとき「公的年金等控除」「退職所得控除」の対象。

となります。

iDeCo(イデコ)のお金をもらうときは?

60歳以降にまとめて一括でもらう、または分割でもらうことができます。60歳より前に高度障害や、死亡してしまった場合には、その時点でもらうことが可能です。(死亡の場合は遺族がもらいます。)

50歳以上でも加入メリットはあります。

個人型確定拠出年金「iDeCo(イデコ)」は長期分散投資に向いた制度です。なので、若いうちから加入する方がメリットが大きです。しかし、50歳以降からでも加入メリットはあります。それは投資メリットより節税メリットを活かすことが出来るからです。同じように投資をして税金を取られるより節税をして投資したほうがメリットがあるのは分かると思います。なので、節税メリットを考えて加入するか検討してみて下さい。

ただ、50歳以上の方は受給開始年齢を確認しておきましょう。

50歳以上で加入される人は通算加入者等期間によって受給開始年齢が異なります。

| 通算加入者等期間 | 受給開始年齢 |

| 10年以上 | 満60歳 |

| 8年以上10年未満 | 満61歳 |

| 6年以上8年未満 | 満62歳 |

| 4年以上6年未満 | 満63歳 |

| 2年以上4年未満 | 満64歳 |

| 1ヶ月以上2年未満 | 満65歳 |

※通算加入者等期間は個人型年金および企業型年金における加入者・運用指図者の期間の合算となります。

個人型確定拠出年金「iDeCo(イデコ)」を始めるなら各金融機関の手数料に注意が必要。

個人型確定拠出年金「iDeCo(イデコ)」は各金融機関で加入することが出来ますが、手数料に違いがあります。なので、手数料の高い金融機関で加入するのは損です。

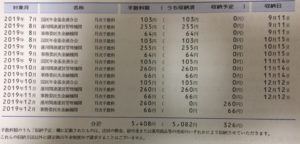

私が払っている毎月に手数料は、

・運用関連運用管理機関 = 255円

・事務委託先金融機関 = 64円

・国民年金基金連合会 = 103円

となり、合計392円になります。

また、初回加入時に2,829円の手数料がいりますが、これはどこの金融機関でも一律同じ金額なので気にしなくて良いです。

加入は手数料が安い金融機関にするべき。

手数料の安い金融機関の一部を下記記載いたします。こちらの金融機関で加入しておけば間違いないです。やはりイオンと楽天は入っています。なので、楽天やイオン経済圏に入ってる人はイオン銀行と楽天証券で加入するのが良いと思います。

人付き合いは高くなる場合があります。(一番のリスクは他人です。)

ちなみに私は中央労働金庫で加入してます。会社の組合関係と付き合いで加入しました。人付き合いで中央労働金庫にしています。なので、他の人にはおすすめしません。下記表を見て頂いても分かるように手数料が高いです。ただ、私の手数料を見ると表示の手数料より安いです。理由はよく分かりません。(団体割引かな?分かりません。)

[blogcard url=”https://4450-taku.com/investment/%e6%8a%95%e8%b3%87%e3%81%ab%e3%81%8a%e3%81%84%e3%81%a6%e6%9c%ac%e5%bd%93%e3%81%ab%e5%8d%b1%e9%99%ba%e3%81%aa%e3%81%ae%e3%81%af%e5%b8%82%e5%a0%b4%e3%81%a7%e3%81%af%e3%81%aa%e3%81%8f%e9%87%91%e8%9e%8d”]

| 金融機関名 | 手数料(毎月) |

| イオン銀行 | 171円 |

| 大和証券 | 171円 |

| 松井証券 | 171円 |

| マネックス証券 | 171円 |

| 楽天証券 | 171円 |

| SBI証券 | 171円 |

| auカブコム証券 | 171円 |

| auアセットマネジメント | 171円 |

| 中央労働金庫 | 431円 |

※金融機関の知り合いとかいない人は手数料だけを考慮すれば良いです。