サラリーマンの人で源泉徴収あり特定口座の人は確定申告が基本的に不要

サラリーマンで株式投資をしている人は基本的に”源泉徴収あり特定口座”を選択しているかと思います。そのような人は基本的に確定申告が不要です。サラリーマンの人は会社で年末調整をしているので確定申告をしている人は少ないかと思います。ただ、株式投資で損失を出したら確定申告をして、配当で取られている税金を返してもらわないといけません。

株式の損失は3年間繰り越せる(確定申告が必要)

また、損失は3年間繰り越せるので譲渡益を出して税金を取られていたら返してもらう必要があります。そのためには”源泉徴収あり特定口座”でも確定申告をする必要があります。

私も1年前に損失を計上したので確定申告をしました。そして、その損失を繰り越した分で、今年の配当の税金分を返金してもらうため確定申告をしました。来年も損失を繰り越す必要があるので確定申告をします。なので、今年の確定申告の仕方を備忘として残そうと思います。また、同じような状況にある人で確定申告の仕方が分からない人の参考になればと思い下記に記載します。ただ、税金のことですので最後は自分でしっかりと手続方法を確認して下さい。あくまで参考程度として下さい。

”源泉徴収あり特定口座”の証券口座で損失を出したサラリーマンの確定申告方法

まず、確定申告の手順は私がやった手順です。また、対象になる人はサラリーマンで年末調整が済んでいて源泉徴収票を持っている人です。

対象者

・会社員

・源泉徴収あり特定口座を開設している

・特定口座で配当金受入を選択している

・譲渡損を計上した

用意するもの

・源泉徴収票

・特定口座年間取引報告書

・印鑑

・マイナンバー(両面コピーも必要)

まずは国税庁のホームページから申告手続きをする。

[blogcard url=”https://www.keisan.nta.go.jp/kyoutu/ky/sm/top#bsctrl”]

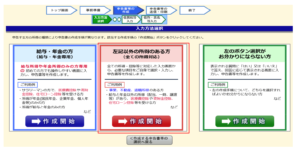

作成開始のボタンを押す。

印刷して提出を選択→次の画面で利用規約に同意して次へ

申告書の作成をクリックして所得税を選ぶ。その後、真ん中の「左記以外の所得のある方」を選ぶ

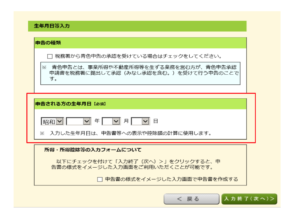

申告される方の生年月日は入力するが”申告の種類”と所得・”所得控除等の入力フォームについて”の入力は不要です。

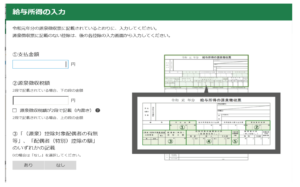

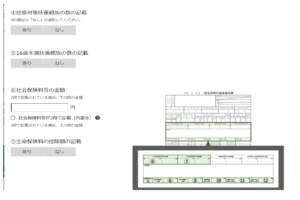

源泉徴収票から給料所得を入力する。

次の画面に行くと総合課税の所得とありますので”給料所得”を選びます。次の画面で入力すると押します。

給料所得を入力しますが、ここから源泉徴収票の値を入力して下さい。源泉徴収票の数字に沿って入力項目に入力していきます。

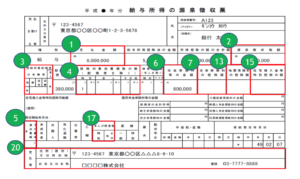

①支払金額

②源泉徴収税額

③「(源泉)控除対象配偶者の有無等」、「配偶者(特別)控除の額」のいずれかの記載

④控除対象扶養親族の数の記載

⑤16歳未満扶養親族の数の記載

⑥社会保険料等の金額

⑦生命保険料の控除額の記載

⑬地震保険料の控除額の記載

⑮住宅借入金等特別控除の額の記載

⑰本人が障害者、⑱寡婦・寡夫、⑲勤労学生のいずれかの記載

⑳支払者

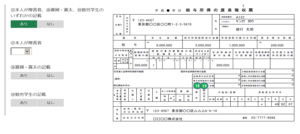

⑦生命保険料の控除額の記載

でありを選ぶと更に細かな入力が必要です。

⑧新生命保険料の金額

⑨旧生命保険料の金額

⑩介護医療保険料の金額

⑪新個人年金保険料の金額

⑫旧個人年金保険料の金額

⑬地震保険料の控除額の記載ではいを選択すると、

⑭旧長期損害保険料の金額

の入力が必要です。

⑮住宅借入金等特別控除の額の記載ではいを選択すると

⑯住宅借入金等特別控除の額の内訳

の入力が必要です。

⑯住宅借入金等特別控除の額の内訳で2回目以上の追加入力が必要なら

住宅借入金(2回目)を追加入力しますか?

ではいを選択して同様に入力を行います。

⑰本人が障害者、⑱寡婦・寡夫、⑲勤労学生のいずれかの記載ではいを選択すると、

⑱寡婦・寡夫の記載

⑲勤労学生の記載

の選択が必要です。

全部入力が終わると「入力内容の確認」から次へと進みます。

特定支出控除の入力が必要な方

サラリーマンではごく少数かと思いますが特定支出控除の入力が必要でしたら、ここから入力します。特定支出控除が認められる経費としては通勤費、転居費、研修費、資格取得費、帰宅旅費、勤務必要経費(図書費、制服・作業服等の衣服費、交際費)ですが、経費として認められるには会社からの証明書が必要です。なのでほとんどの人が利用していないと思います。

医療費控除と寄附金控除(ふるさと納税など)の入力が必要な方

医療費控除はサラリーマンでも必要な人がいますので記載いたします。

医療費控除とは、

1年間で支払った医療費の合計が一定の金額を超えたときに、その医療費を基に計算した金額分の「所得控除」を受けることができる制度

です。1年間のうちに自己負担の医療費が10万円を超えたとき確定申告をすると控除を受けることが出来ます。

入力画面の医療費控除欄の入力ボタンを押して入力を開始します。次に医療費控除を適用するを選択します。

”医療費の領収書から入力して、明細書を作成する”をチェックして次に進みます。そして入力するを押すと医療費の入力画面が出ます。

領収書を基に

・医療を受けた方の氏名

・病院・薬局などの支払先の名称

・医療費の区分

・A 支払った医療費の額

・B Aのうち生命保険や社会保険などで補てんされる金額

と入力していきます。

ふるさと納税で確定申告をする人

ふるさと納税で確定申告が必要な人はここから入力していきます。

画面から寄付金控除の入力するのボタンを押します。

入力するを押して寄付金控除の入力画面から寄付内容を入力します。

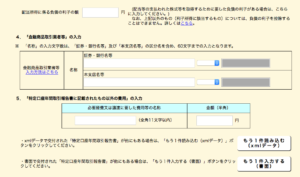

特定口座年間取引報告書の入力

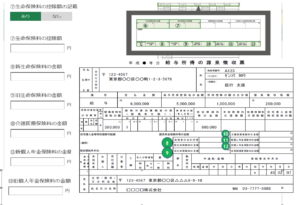

証券会社から受け取ることが出来る年間取引報告書にもとづいて入力をして行きます。楽天証券の特定口座年間取引報告書を使って説明します。

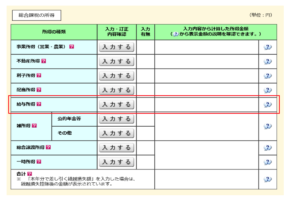

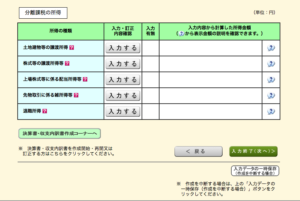

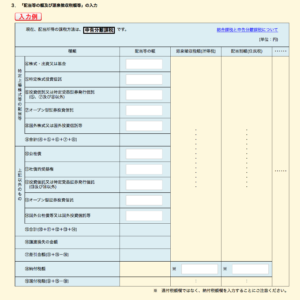

総合課税の所得(”給料所得”)で入力を開始した画面に戻り総合課税の所得の下にある分離課税の所得欄の「株式等の譲渡所得等」がありますので、「入力する」ボタンをクリックします。

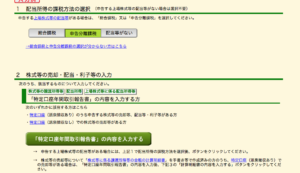

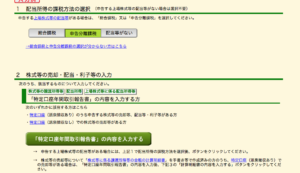

1 ”配当所得の課税方法の選択”では「申告分離課税」を選び、2 ”株式等の売却・配当・利子等の入力”で「特定口座年間取引報告書」の内容を入力するボタンを押します。

次に

書面で交付された特定口座年間取引報告書の入力を選びます。

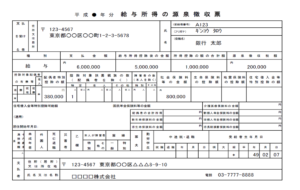

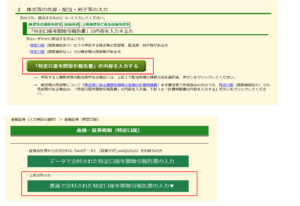

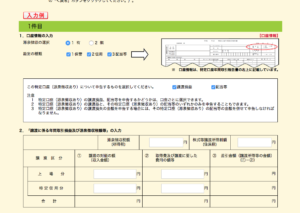

①勘定の種類、②源泉徴収の選択で○がされている内容を選択します。

なので、源泉徴収の選択は”1.有”で勘定の種類は各項目を選び譲渡損益と配当等をレ点を入れます。

特定口座年間取引報告書の④の値を

・源泉徴収税額(所得税)

・株式等譲渡所得割額(住民税)

欄に入力します。

特定口座年間取引報告書の⑤、⑥の値を

・譲渡の対価の額(収入金額)

・取得費及び譲渡に要した費用の額等

欄に入力します。

特定口座年間取引報告書の⑧の値を

・配当等の額

欄に入力します。

また、特定口座年間取引報告書の⑭の値を

・⑱納付税額

欄に入力します。

最後に証券会社の名称を入力したら終わりです。複数の証券会社で取引されている人は”もう1件入力する(書面)”を押して入力画面を表示させて同じように入力します。

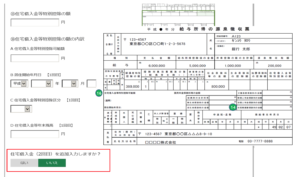

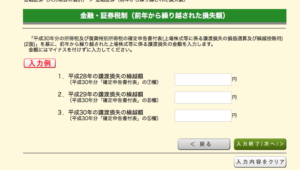

繰り越しの損失額を入力する人

1 ”配当所得の課税方法の選択”の画面の下の方に

”平成30年分の申告で上場株式等に係る譲渡損失の金額を繰り越した方”

の項目がありますので”はい”を選択し、「繰り越された譲渡損失」を入力するを押します。

そうすると各年の損失額を入力する画面が出てきますので、各年の確定申告の控えから損失額を見て入力をします。

後は、入力終了を押して順番に確認画面に遷移しながら確認して行きます。最後にマイナンバーを入力して終わりです。すべて入力し終わったら印刷して印鑑を押し、マイナンバーのコピーを添付して税務署に郵送するだけです。

![]() にほんブログ村に参加してます。クリックして頂くと有り難いです。

にほんブログ村に参加してます。クリックして頂くと有り難いです。