海外の株式を持つことによって分散効果を高めた方が良い。私の分散比率を公開します。

投資は長期分散投資が基本。日本株だけに集中させてはいけない。

投資は分散投資が基本です。リスクを意図的に減らすことが出来るのは分散投資なのです。なので、出来ることなら資産対象は広く浅く投資することが肝心です。

私のブログタイトルに米国株と書いていますが、米国株に集中させるのも良くないと思っています。

ブログタイトルにしているのは日本株以外に投資対象を広げる必要があるとの意味も込めています。

逆に言うと日本株に集中させるのも良くないと考えています。理想的なのは全世界に分散させることです。

私の理想は、日本株:海外株の比率で50:50ぐらいを目指しています。

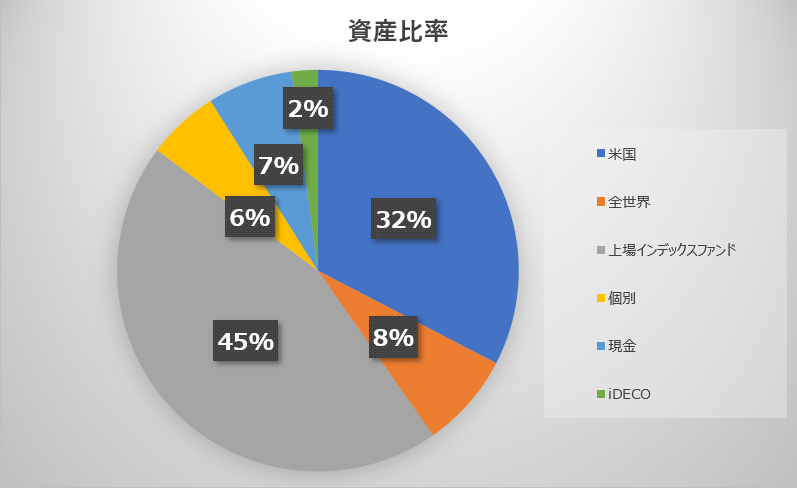

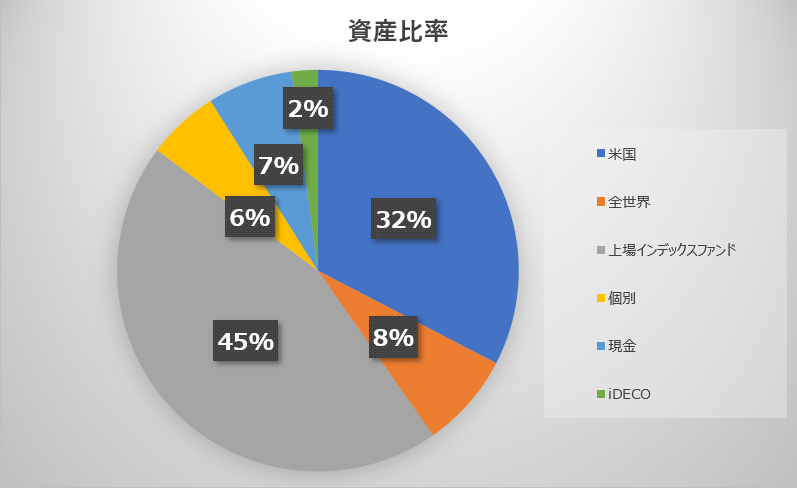

現状の投資資産比率

私が実際に保有している投資比率は下記になります。米国株投資を謳ってますが、全体からしたら33%しかありません。

| 分類 | 比率 | 備考 |

| 米国 | 33% | eMAXIS Slim 米国株式(S&P500) |

| 全世界 | 8% | SMT グローバル株式インデックス・オープン

ニッセイ外国株式インデックスファンド |

| 上場インデックスファンド | 45% | TOPIXと日経平均連動のETF |

| 個別 | 6% | 日本株 |

| 現金 | 7% | |

| iDECO | 2% | 野村DC外国株式インデックスファンド |

円グラフにしたのが下図になります。

現金も日本の資産と考えれば、58%が日本の資産になります。

現金を抜かして投資だけの比率で考えると、日本株が54%で外国株が46%(米国株は35%)とになり若干、日本株の比率が高くなります。

なので、私の場合はもう少し外国株を買い足していく予定にしています。買い足す銘柄は「eMAXIS Slim 米国株式(S&P500)」になります。

ちなみに、「SMT グローバル株式インデックス・オープン」を保有していますが、これはあまりおススメ出来ません。

別に悪い商品ではありませんが、今ではこれより手数料が安くて良い商品がいっぱいあります。なので、あえて、この商品を購入する意味はありません。

私があまり知識がない頃に購入した商品になります。

バブルの危険が高まった場合、日本株から売却を考える。

日本株に関しては、バブルの危険水域に達したと感じられたら売却を検討すると思います。

私は、基本的に長期投資を推奨しています。なので、上がり過ぎても下がり過ぎても価格を気にしないで積立投資を繰り返すのが方針です。

ただ、明らかにバブルと分かって放置するのは愚の骨頂です。危険だと感じたら一部売却をしてパフォーマンスを上げる動きはすると思います。

バブルと事前に予測するのは難しい

ただ、バブルと言うのは弾けて見ないと分かりません。いつが高値で危険水域なのかは予測が不可能なのです。

特にバブルの後半期と言うのは価格がどんどん上がります。その時に株を売却をして投資から降りるのは相当な胆力がいります。

なので、多くの人は最後のお祭り騒ぎを楽しんで終わっていくきます。

この最後の浮かれ相場に私が上手く降りれるという自信はありません。

同じように浮かれて終わっていく公算が高いと思います。

ただ、もし、危険を感じて避けるなら日本株から売却していく予定です。

理由は単純です。手数料が高いものから売却すると決めているからです。なので、必然的に日本株からになります。

今、一番手数料が安いのは「eMAXIS Slim 米国株式(S&P500)」となっています。なので、米国株は売却対象にならないと思います。

下がってもコンスタントに積立投資を繰り返すと思います。

最後に

投資比率の考え方は人それぞれだと思います。私の考えとしては、なるべく分散させる方がリスクを下げることが出来ると考えています。

なので、日本株に集中させるより海外の株式も保有して分散効果を発揮させることをおススメします。

ただ、外国株を新興国などに集中させることはあまりおススメ出来ません。なので、米国株か全世界に投資するのがベストではないかと考えています。

![]() にほんブログ村に参加してます。クリックして頂くと有り難いです。

にほんブログ村に参加してます。クリックして頂くと有り難いです。