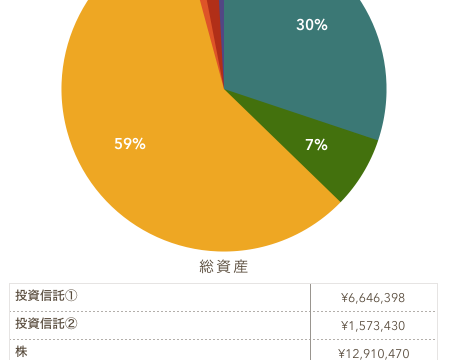

資産が8,000万円を超えた。数字だけ見れば「もう安心でしょ」と言われそうですが、当の本人はあまり落ち着いていません。相場が良ければ増えるし、暴落が来ればあっという間に7,000万円台に戻る。私はレバレッジも信用取引もやらない派ですが、それでも評価額は揺れます。だからこそ最近、「時間」と「お金」の優先順位を、あらためて並べ替えました。

私の前提は、50代の平社員。妻はパート勤務で、子どもは2人(高校3年・中学2年)。賃貸暮らしで住宅ローンはありません。教育費が重なる時期に、資産だけを見て油断すると、心が折れます。逆に、不安をうまく使うと、生活の満足度は上げられる。今日はその話です。

8,000万円でも不安が消えない理由

資産が増えるほど不安が消える、というのは半分ウソだと思っています。理由はシンプルで、増えた分だけ「失いたくない気持ち」が増えるからです。

不安の正体は「変動」と「期限」

私が怖いのは、損そのものより、タイミングです。子どもの進学、家電の買い替え、親のこと、自分の体調。お金が必要になるイベントは、相場の都合を待ってくれません。資産8,000万円でも、必要なときに現金がないと詰みます。

周りの声が、じわじわ効く

「それだけあれば十分」「もう働かなくてもいいのでは?」みたいな言葉も、ありがたい反面、焦りを生みます。私はFIRE願望は強くありません。どちらかと言えば“逃げ切り戦略”で、老後の安心を積み上げたい派。なのに周りの雑音で、攻めたくなったり、逆に守りすぎたり、気持ちが揺れるんです。

見直した「お金」の優先順位:増やすより、守って使う

不安が強いと、つい「もっと増やさなきゃ」と思います。でも50代は、入金力が20代のようには伸びません。ここからは“増やす”より“減らさない・使う”の設計が効きます。

①生活防衛資金は「金額」より「目的」で分ける

私は、防衛資金を一括で「〇ヶ月分」とは考えなくなりました。目的別に分ける方が、不安が減ります。

-

生活費の穴埋め用(失業・病気など)

-

教育費の短期支出用(1〜2年以内に出るお金)

-

ちょい大きめの臨時支出用(家電・冠婚葬祭など)

この3つを分けて置くと、「相場が荒れても、当面は売らない」で済む期間が見えてきます。売らない時間を稼げると、メンタルが安定します。

②新NISAは“上限まで”より“続く額”

新NISAは強い制度ですが、私は「無理して枠を埋める」をやめました。積立は続けてこそ。家計がきつい月は、積立額を落としてでも、生活の安定を優先する。長期投資は、最大の敵が“途中リタイア”だと思うからです。

③固定費は“削る”より“面倒を減らす”

節約というと、通信費や保険の見直しが王道ですが、私が最近重視しているのは「面倒の削減」です。毎月の管理が楽になると、投資の判断もブレにくい。例えば、カードやポイントを増やしすぎない、サブスクは年2回だけ棚卸しする、など。削るより、仕組み化です。

④「配当」「優待」は喜びの予算にする

優待や配当を生活費に組み込むと、相場が悪いときにストレスが増えます。私は、優待は“楽しみ枠”として扱うようにしています。家族で外食に行く、ちょっと良い日用品を買う。こういう小さな満足が、投資を続ける燃料になります。

見直した「時間」の優先順位:やらないことを決める

資産が増えても、時間は増えません。50代になって実感するのは、「体力」「集中力」「人間関係の許容量」は有限だということ。だから私は、時間の優先順位も変えました。

①“増やすための勉強”を減らし、“守るための習慣”を増やす

以前は、個別株の情報を追いかけたり、値動きに一喜一憂したりしていました。今は、やることを絞っています。

-

積立の設定確認(年2回)

-

資産配分のざっくり点検(年2回)

-

生活費の見直し(年1回)

このくらいで十分。情報の洪水に溺れないことが、結果的にパフォーマンスを守ると感じています。

②健康は“最強の金融商品”

資産があるのに不安な人ほど、体調の影響が大きい気がします。医療費という話だけでなく、体が動けば働けるし、気持ちも前向きになる。私は、運動の優先順位を上げました。立派なことはしていません。週に数回歩く、階段を使う、寝る前のスマホ時間を短くする。それでも、翌日の機嫌が違う。これは投資より効く時があります。

③家族の時間は“回数”で確保する

子どもは、いつまでも家にいるわけではありません。高校3年と中学2年なら、家族で過ごせる時間は残り少ない。私は「長時間」より「回数」で取るようにしています。

夕食を一緒に食べる回数、休日のちょっとした外出、学校行事に顔を出す。大げさではなく、これが“逃げ切り”の目的そのものだと思うようになりました。

④会社は“全部背負わない”

会社に尽くしても報われない、という感覚は50代には刺さります。だからといって、投げやりになるのも違う。私が決めたのは、「やるべきことはやる、でも全部は背負わない」。評価はコントロールできませんが、睡眠と家族の時間は、ある程度コントロールできます。

優先順位の付け方:迷ったら「3つの箱」で仕分ける

見直しといっても、全部を完璧にするのは無理です。私は意思決定が遅いタイプなので、迷うものは“箱”で仕分けして、考える回数を減らしました。

赤い箱:やらないと詰む(最優先)

-

家計の固定費チェック(年1回だけでも)

-

健康診断、最低限の運動

-

生活防衛資金の確保

ここは、投資リターンより先にやる領域です。「将来のため」に今が崩れると、投資どころではありません。

青い箱:積み上がる(淡々とやる)

-

新NISAの積立(続く額で)

-

家計の自動化(引き落とし・家計簿の簡略化)

-

情報収集は“週1回”にまとめる

青い箱は、派手さはないけど効きます。淡々と続けるほど、未来の自分が楽になります。

緑の箱:楽しみ(削りすぎない)

-

優待やポイントでの外食

-

家族の小さなイベント

-

気分転換の買い物(予算内)

50代は“我慢し続けた人”ほど、急に散財するリスクもあると思っています。緑の箱を最初から用意しておくと、反動が出にくいです。

資産額より大事だと感じた3つの指標

資産は分かりやすい指標ですが、私が本当に気にするようになったのは次の3つです。

①「現金で何ヶ月耐えられるか」

暴落のときに強いのは、利回りよりキャッシュです。キャッシュがあると、売らずに耐えられる。耐えられれば、回復を待てる。これは精神安定剤です。

②「月の固定費がどれだけ小さいか」

賃貸暮らしでも、固定費はじわじわ増えます。通信、保険、サブスク、習い事、…。固定費が小さいと、投資の積立額も調整しやすい。教育費ピークでも折れにくいです。

③「相場を見ない日が増えたか」

資産形成は、メンタルの消耗戦です。相場を見る回数が増えるほど、判断が短期化し、余計な売買が増えがち。私はスマホのホーム画面から証券アプリを消しました。地味ですが効果があります。

不安を“行動”に変える:私がやった3つのこと

最後に、ここ数ヶ月で効いたことを3つだけまとめます。

-

いつでも売れる資産と、売りたくない資産を分けた

「売らない前提」の資産を守るには、売らなくて済む現金・預金が必要でした。 -

目標を“金額”から“生活の状態”に変えた

「資産1億円」より、「月の赤字が出ても慌てない」「相場を見ない日が増えた」みたいな状態目標の方が、幸福度が高い。 -

使うお金に“罪悪感”を減らした

節約は得意でも、使うのが下手だと人生が痩せます。私は、家族の小さなイベントや、健康のための出費は、前向きに認めることにしました。

まとめ:8,000万円はゴールではなく、選択肢が増えた状態

資産8,000万円でも不安は消えません。むしろ不安があるからこそ、無理なリスクを避け、生活を整え、時間の使い方を見直せました。私はこれからも「長期・分散・低コスト」を軸に、新NISA中心で淡々と積み上げます。増やすより、守って、ちゃんと使う。その方が、50代の“逃げ切り”には向いていると感じています。

![]() にほんブログ村に参加してます。クリックして頂くと有り難いです。

にほんブログ村に参加してます。クリックして頂くと有り難いです。