2025年最新版|毎月分配型投資信託は買ってはいけない!金融庁も警告する理由と代替策

はじめに

この記事は2019年に公開したものを、2025年の最新状況に合わせて大幅加筆・更新したものです。

かつて銀行や証券会社の営業マンがこぞって勧めていた「毎月分配型投資信託」。

「毎月の配当がもらえる」というキャッチコピーに惹かれ、多くの人が購入しましたが、その多くが資産を減らす結末を迎えています。

金融庁は2015年以降、繰り返し「顧客本位の販売とは言えない」と指摘し、販売方法の改善を要請しました。販売件数は減りましたが、2025年の今も商品は存在しており、特に高齢者層をターゲットにした営業が行われています。

毎月分配型投資信託とは?

毎月分配型投資信託は、投資信託の運用成果の一部(または元本)を毎月「分配金」として支払う仕組みを持っています。

一見すると「毎月家計の足しになる安定収入」のように見えますが、次の問題点を抱えています。

なぜ損をするのか?

1. 元本毀損(タコ足配当)

毎月分配型の最大の問題は、運用益が出ていないときにも分配金が支払われることです。

この場合、分配金は運用益ではなく自分の元本を取り崩して支払われるため、資産が減少します。これを「タコ足配当」と呼びます。

一度減った元本は、複利での運用効果が働かなくなります。長期投資の大きな武器である複利を自ら手放すことになるのです。

2. 高額な手数料

毎月分配型は信託報酬が年1%超という高コストが一般的。

さらに販売手数料も3%前後かかるケースがあり、購入直後から元本が目減りします。

インデックスファンドなら年0.1%台が主流であることを考えると、差は歴然です。

3. 税金による効率低下

分配金は受け取るたびに20.315%の税金が源泉徴収されます。

本来なら再投資して複利を効かせられるお金が、その都度減ってしまうのです。

これも長期的な資産形成の効率を大きく損ないます。

高齢者を狙った営業トークに注意

年金生活者は、年金が2カ月ごとに支給されるため、毎月一定額の収入に魅力を感じます。

営業マンはこの心理を突き、「年金の足しになります」「高齢者向けに安全」といったトークで契約を迫るケースが後を絶ちません。

しかし、市場は投資家の年齢や事情に合わせては動きません。

高齢者にとって安全な商品なら、若者にとっても安全であるはず。

年齢で安全性が変わるという考え方自体が誤りです。

金融庁の問題視と販売縮小の背景

金融庁は2015年の「顧客本位の業務運営に関する原則」以降、毎月分配型を名指しで批判しました。

特に「元本払戻金を理解せずに購入している投資家が多い」という点が大きな問題とされました。

この指摘を受け、多くの金融機関は積極的な販売を控えるようになりましたが、完全に廃止されることはなく、2025年現在でも証券会社のラインナップには残っています。

毎月分配型と再投資型の違いをシミュレーション

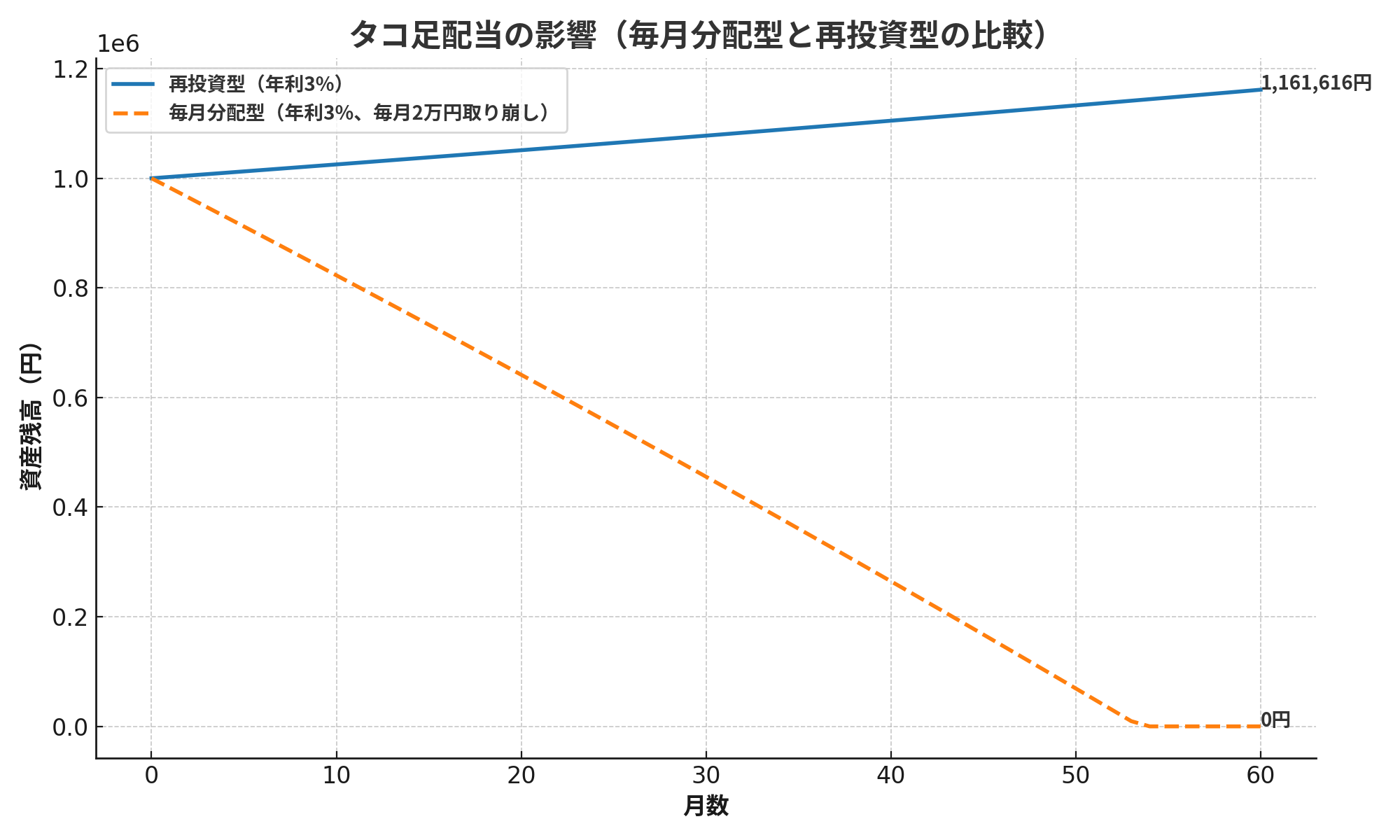

下のグラフは、100万円を年利3%で運用した場合の比較です。

-

再投資型:運用益をすべて再投資(複利効果がフル活用される)

-

毎月分配型:運用益はあるが、毎月2万円を取り崩し

結果は一目瞭然。

再投資型は5年後に約116万円まで増えますが、毎月分配型は元本を取り崩すため3年目には資産が半分以下になり、5年でほぼゼロになります。

代替策:インデックスファンド+新NISA

毎月分配型の代わりにおすすめなのは、低コストのインデックスファンドを新NISAで積み立てる方法です。

新NISAなら配当や売却益が非課税となり、複利効果を最大限に活かせます。

おすすめファンド(2025年8月時点)

-

eMAXIS Slim 米国株式(S&P500)

信託報酬:年0.09372%(税込)、販売手数料なし -

eMAXIS Slim 全世界株式(オール・カントリー)

信託報酬:年0.05775%(税込)、販売手数料なし

米国集中か全世界分散かはリスク許容度で選べます。

すでに毎月分配型を保有している場合の行動ステップ

-

保有商品の現状把握

- 信託報酬、分配金額、元本払戻金の有無を確認 -

解約のタイミング検討

- 少額の損失であっても早期解約が有利 -

代替商品の選定

- 新NISA対象のインデックスファンド -

乗り換え実行

- 可能なら証券口座内でのスイッチング -

再投資の習慣化

- 分配金ではなく積立額を自動化

まとめ

-

毎月分配型は見た目の安心感に反して資産を減らす構造

-

高額手数料+元本毀損+税金で長期的には不利

-

金融庁も過去に問題視、販売は減少したが消滅していない

-

代替策は低コストのインデックスファンド+新NISA

-

保有中なら即解約・乗り換えが有効

投資の基本は「長期・分散・低コスト」。

毎月分配型の「安定感」に惑わされず、本当に資産が増える仕組みを選びましょう。

![]() にほんブログ村に参加してます。クリックして頂くと有り難いです。

にほんブログ村に参加してます。クリックして頂くと有り難いです。