50代が知るべき日本の世帯資産|中央値と平均値の現実

はじめに

「日本の世帯資産は平均約2,000万円」というニュースを見たとき、多くの人は「思ったより持っている人が多い」と感じるかもしれません。

しかし、実態に近いとされる中央値を見ると、その額は1,000万円台。

数字のギャップに「やっぱり自分の感覚の方が正しい」と思った方も多いでしょう。

特に50代は、定年や老後資金を真剣に考え始める年代。平均値と中央値の違いを正しく理解することは、現実的な資産戦略を立てるうえで欠かせません。

本記事では、最新の統計データを整理し、50代がどう数字を読み解き、どんな行動を取るべきかを解説します。

平均値と中央値の違いを正しく理解する

まずは「平均値」と「中央値」の違いを整理しましょう。

-

平均値:すべての世帯の資産額を合計し、世帯数で割った数値。

-

中央値:資産額を小さい順に並べたとき、ちょうど真ん中に位置する世帯の資産額。

資産データのように“偏りが大きい分布”では、超富裕層が平均値を大きく押し上げるため、平均値と中央値の差が広がります。

そのため「国民の実態に近いのは中央値」と言われるのです。

日本の最新データ:平均値と中央値はいくらか

総務省「家計調査(2024年版)」によれば、二人以上世帯の貯蓄現在高は以下の通りです。

-

平均値:約1,984万円

-

中央値:約1,189万円(貯蓄保有世帯)

さらに、貯蓄をほとんど持たない世帯も含めた場合の参考値は 1,099万円。

実際の中央値は「貯蓄保有世帯のみ」で算出されますが、ゼロ世帯を含めると1,000万円前後に下がることが分かります。

つまり、統計的に見ても「平均=2,000万円」「中央値=1,000万円強」という構図。

実際には「半分以上の世帯は2,000万円も持っていない」ことを意味します。

50代世帯の資産状況

50代世帯は老後資金形成のラストスパートにあたります。

ソニー生命の調査によると、金融資産を持つ50代世帯の水準は以下の通りです。

-

平均:約1,773万円

-

中央値:約700万円

この差からも分かるように、「ごく一部の資産を多く持つ世帯」が平均値を押し上げています。

実感として「うちは平均に届いていない」と落ち込む必要はありません。中央値に近い世帯が“多数派”なのです。

平均値と中央値のギャップが生まれる理由

なぜここまで差が出るのでしょうか。主な要因は以下の3つです。

1. 富裕層の存在

数億〜数十億円単位の資産を持つ世帯が少数存在し、これが平均を大きく押し上げる。

2. 貯蓄ゼロ世帯の割合

調査では「貯蓄0」の世帯も一定数含まれます。そのため中央値は押し下げられる傾向に。

3. 世代・ライフステージの違い

30代と60代、単身世帯とファミリー世帯では資産の持ち方が大きく異なり、分布にばらつきが出やすい。

50代はどう読み解くべきか

平均値を気にしすぎない

平均値は目安にはなるものの、実態からかけ離れています。

「自分は平均に届かないからダメだ」と思う必要はありません。

中央値を“現実的な基準”に

中央値を基準にすると「実際の大多数の世帯の位置」が見えます。

自分が中央値より上にいるなら相対的に余裕があり、下にいるなら改善の余地があると考えるのが現実的です。

重要なのは“キャッシュフロー”

老後の安心は「保有資産額」だけでなく「年金収入」「投資収入」「支出管理」の3点で決まります。

中央値しかない世帯でも、支出をコントロールし、副収入を確保すれば十分に逃げ切りが可能です。

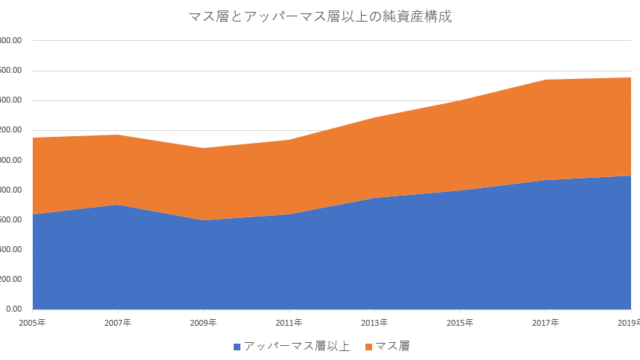

年代別で見た中央値と平均値の違い

世帯資産を理解するうえで重要なのは、年代による差です。

-

40代:平均値は約1,200〜1,400万円、中央値は500〜600万円程度。教育費や住宅ローンが重く、資産形成が進みにくい時期です。

-

50代:平均1,700万円台、中央値700万円前後。子育てや住宅負担が一段落し、貯蓄・投資に回せるお金が増えるラストスパート。

-

60代以上:平均は2,000万円超に届く一方、中央値は1,000万円前後。退職金や年金受給で一時的に増えるが、その後は取り崩しが中心になります。

この比較からも分かるように、50代は資産を大きく伸ばせる最後の年代です。

同時に「平均と中央値のギャップをどう捉えるか」が、老後資産の成否を決めます。

インフレと将来の資産価値

近年の日本は物価上昇が続いています。

総務省のデータでは2023〜2025年にかけて年2〜3%台のインフレが常態化しました。

仮に年2%のインフレが20年間続けば、現金1,000万円の実質価値は約670万円に目減りします。

中央値ラインにある世帯ほど、このインフレリスクの影響は大きいです。

したがって、50代は以下を意識する必要があります。

-

現金比率を減らし、インフレに強い資産(株式・投資信託)を持つ

-

生活費の上昇を見越して家計シミュレーションを行う

-

年金や副収入をインフレ対策の一部と考える

平均や中央値の数字だけを見て安心するのではなく、「将来の購買力」に落とし込んで考えることが、50代にとって最も実践的な資産戦略となります。

50代の資産戦略:具体的なアクション

ここからは、50代が中央値・平均値を踏まえて取るべき戦略を整理します。

1. 収入の複線化

年金だけでは不足する時代。副業・退職後のアルバイト・投資収入など“収入の複線化”が大切です。

2. 投資は守りにシフト

若い頃のように攻めすぎると暴落に耐えられません。

インデックス投資+債券+現金のバランスを整え、「減らさない」戦略を優先しましょう。

3. 支出の徹底管理

老後破綻の最大要因は「支出の膨張」。

固定費を毎年見直し、生活水準をコントロールすることが何よりの安心材料になります。

4. 老後資産のシミュレーション

-

年金月20万円

-

支出月25万円

-

運用利回り3%

といった条件で試算してみると、自分の資産寿命が見えてきます。

「あと何年持つか」を把握することが、行動の第一歩です。

まとめ

-

日本の世帯資産は、平均値=約2,000万円、中央値=約1,000万円

-

50代世帯では、平均=1,773万円、中央値=700万円 前後という現実

-

平均値はごく一部の富裕層に引き上げられており、中央値こそ多数派の実態に近い

-

50代が大切にすべきは「平均と比べて一喜一憂すること」ではなく、「支出を抑え、収入源を確保し、リスクを分散すること」

数字はあくまで参考値。

「自分の家計をどう守り、どう増やすか」こそが老後を安心に導く鍵です。

![]() にほんブログ村に参加してます。クリックして頂くと有り難いです。

にほんブログ村に参加してます。クリックして頂くと有り難いです。